云南白药,一只白马股的“中年危机”

2022-04-20 10:12:35 来源:金融界 阅读量:5570

从意气风发到炒股失败,一直没有找到第三业务曲线的云南白药正在经历中年危机。

太阳底下没有新鲜事,资本市场更是如此如果说逐利是资本的本性,那么捧上神坛或视如弃子,往往就在一念之间

云南白药最近有点烦。

进入2022年,受政策影响和疫情催化,中药爆发了一波小高潮以广誉远,以岭药业,健民集团,同仁堂等为代表的中药股走势犀利,频创新高而传统的白药龙头云南白药股价却反响平淡,表现萎靡

自2021年2月云南白药创出163.28元的历史新高后,便开启了下行模式。

在经历近期中药行情的暂时性反弹后,再次掉头向下,创出新低股价回到了2020年3月的底部位置,与强势的中药板块走势形成了鲜明对比

很快,市场便找出了答案炒股失利,净利暴降的年报公布后,市场一片哗然,一时间股东激愤,机构抛弃,投资者选择用脚投票这让本就疲软的股价更加雪上加霜

股价虽然短期受情绪影响,实则隐含着市场对公司未来发展的一致预期。

抛开问题看本质,市场对白药投出了不信任票表面上白药的困局是由投资失误造成的,背后更为深刻的,是行业进入成熟期后的必然结果

投资不背锅

2021年财报数据显示,云南白药营收363.74亿,同比增长11.09%,净利润28.04亿,同比大跌了49.17%一朝回到5年前,增速更是创出近26年来首次负增长,跌幅也创出历史之最

导致净利润暴跌的祸首,是云南白药的炒股亏损和股权支付费用。

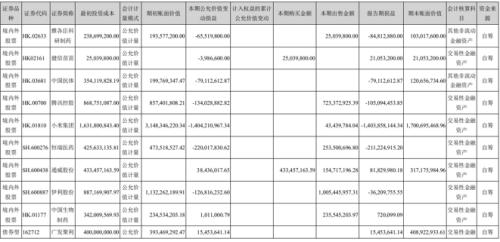

财报显示,2021年云南白药公允价值变动损益高达—19.29亿,其中云南白药共持股9只,大多为去年不断杀跌的白马股。

其中6只出现浮亏,亏损最大的是小米集团,投资金额也是最高,达14.04亿,相较于期初账面价值31.48亿,亏损了44.61%,恒瑞医药,腾讯控股紧随其后,分别亏了2.11亿和1.05亿。

需要注意的是,虽然小米造成了如此巨大的浮亏,但对比16.32亿的最初投资成本,仍略有浮盈。

云南白药热衷投资并非只从2021年开始,最近几年来一直乐于此道以财报中交易性金融资产一项来看,自2017年开始规模大幅扩张,2018年是一个顶峰,达到222.78亿,随后规模又急剧下降

但急剧扩张的金融资产规模,在2020年以外的年份里,并没有获得太多理想效果,即便在巅峰2018年。

这一年,云南白药的公允价值变动损益仅为0.42亿,主要以基金投资为主真正的证券投资是从2019年开始的,主要投资的是股票和债券

在随后2年中,该指标分别为2.27亿,22.4亿,尤其是2020年,可谓丰收大年这一年云南白药搭上了互联网,科技消费的牛市顺风车

盈利较大的股票依旧是小米集团,浮盈15.17亿,盈利高达92.95%其次伊利股份,红塔证券,九州通,分别盈利2.45亿,2.43亿和1.26亿,年收益27.62%,41.9%,32.64%

但面对巨大浮盈,云南白药并没有及时收手在行情回落的2021年,重仓的几只大白马不断杀跌,小米几乎跌回成本线,腾讯亏损加大,伊利,恒瑞坐了过山车,由盈转亏最终,云南白药还是选择清仓了后三者

除了炒股所持有的证券账面价值波动影响净利润外,投资收益也是净利润增长的重要增量,主营是近些年处理股权,证券,理财及房产等的收益。但是,投资是一把双刃剑,有得必有失。

从报表上来看,最近几年来白药的投资收益规模也在不断扩大2018年之前还保持在不到3个亿的水平,2019年便大幅增长至14.7亿,与2018年交易性金融资产爆炸式增长有关

随后虽有些回落,但2021年仍然有10.44亿,占到利润总额的30%。今年上半年公司证券资产亏损,录得浮亏8.54亿元,导致公司净利润大幅下降257%。

投资收益,证券投资等非主营业务收入,绝对排得上资本市场槽点榜单前十名利用非经常性损益调节报表已经是资本市场司空见惯的手段

云南白药热衷于投资,作为现金流充沛的消费白马龙头,这点本无可厚非但如此大手笔,更加反应出白药生发展的深层次问题:面对放缓的主营业务,急于构建所谓第三增长曲线

增长焦虑

还是先从白药的基础业务说起。

云南白药的业务主要分为四大部分:药品事业部,健康产品事业部,中药资源和省医药公司。

药品事业部是云南白药的基本盘,包括云南白药系列及其它普药系列,如著名的白药胶囊/贴膏,气雾剂/创可贴等健康产品事业部以个护为主,包括牙膏,养元青,电动牙刷,面膜等,但牙膏仍然占大头

大健康部门已经成为云南白药的关键业绩增量自2019年就超过了传统白药分类收入,并且有牙膏的成功在前,寄希望于扩展至洗护,卫生以及美妆等领域最近几年来大热的医美也在布局之中

中药资源以中药材三七产销为主三七是重要的道地药材有化瘀止血功效的参中之王,90%以上产量来自云南省云南白药旗下豹七品牌,属于三七品类的中高端

而省医药公司原本是云南省内大型国有医药流通企业,1999年被云南白药集团全资收购,最近几年来的营收占比始终在50%以上。

省医药营收占比虽然很大,但毛利率水平太低医药流通行业本身毛利就不高,地方国有集团由于自带普惠属性,对产品定价更敏感

参与上海医药定增,主要是看中了他全国化及海外的流通渠道,所以这部分业务不做指望。

中药材板块受三七价格影响较大从2017年开始,这部分业务就处于停滞增长状态了从13.67亿到9.51亿,还出现了规模下降情况

具体原因,一者与整体中药材行业增长放缓有关。。

据中研普华产业研究院数据显示,2020年行业规模约1437亿,同比增长仅5.58%,而2019年这一数据为9.23%同时三七价格的逐年下降,也是不能回避的重要原因

作为云南白药家底的药品板块,发展的已经较为成熟,除了核心的云南白药/胶囊,气雾剂,贴膏,创可贴等都是骨伤科明星单品。

笔者随访了位于北京朝阳区的两家医药连锁上市公司门店,在询问了店员云南白药销售情况后,一家反馈称云南白药气雾剂卖的好,但其它销售平平,另一家则表示,除了云南白药胶囊和气血康口服液,其他都一般。

线下门店的情形,一定程度上说明了白药品类较为平淡的动销。

这部分业务自2015年至2021年的6年间,营收规模仅增长了9.18亿,增幅为18.01%可以说早过了高速成长期,后续发展只能靠提价

有鉴于此,2022年开年以来,云南白药调价动作频频散剂出厂价上调了13%,普药产品有11个品种提价,幅度在10%-20%之间

未来能指望的,只剩下健康产品板块,也被云南白药寄予了厚望。

众所周知,牙膏是云南白药打造得最成功的业外产品,也是健康产品板块的核心市占率超过黑人,名列第一但是,牙膏毕竟只是洗护产品的一个细分品类,品类增长放缓,是当前面临的主要问题

据智研咨询研究,2020年牙膏市场规模为308亿,自2014年来行业增速一直在7%左右,波澜不兴。

但竞争依然激烈传统阵营里,既有黑人,冷酸灵,佳洁士,高露洁等老面孔,同为药膏的还有片仔癀,同仁堂等

市场份额已经超过23%,云南白药再想通过占比份额提升拉动牙膏业绩的这条路越来越难走。

牙膏作为生活刚需,频繁或者大幅提价都不现实,只有向其他品类扩展,继续寻求第三增长曲线才是出路。

而说到牙膏的内卷竞争,不得不提的是,云南白药作为高端牙膏的代表,潮化支撑涨价的重要因素。

除了宣传含有活性成分,薄荷柠檬等传统口味香型之外,时尚,国潮成为换新趋势典型的如京剧国粹套装,奶茶也成为口味新风向

如治愉之茶CC牙膏奶茶味,包含核桃西柚奶盖,草莓薄荷冰冰茶,奇遇鲜果茶,3分甜啵啵奶茶4种口味。

4支385g套装京东自营价格101元,对比4支金口健环保套装牙膏价格仅57元,价格自然十分美丽。

不仅仅是一支牙膏,白药选择的第三增长曲线,其实是大健康赛道,围绕洗护,卫生用品和医美做文章像养元青,电动牙刷,卫生巾等增长较快,但规模仍然偏小

如养元青洗发水,2021年营收刚刚过亿,能否形成大单品,还有待观察医美项目尚处于早期布局阶段

值得一提的是,2021年云南白药研发费用大幅增加,为3.31亿,同比增长82.99%主要投向特医食品,和采之汲护肤品多元化意图非常明显

第三增长曲线难产

云南白药当前的困局,可以说是未来大多数企业都将面临的共同命运白药不可谓不优秀,但当主营进入成熟期时,只有不断寻求新的利润增长点,才能支撑企业未来发展

在传统的白药和牙膏领域,云南白药建立了绝对优势,行业增长放缓后,也一直在寻找方向。可见,云南白药证券资产的浮盈助推公司净利润连续快速增长。

寄希望于炒股投资,增资医美云臻,超百亿定增上海医药项目,都是白药多元化尝试近期还启动了不超11.19亿的回购方案,都是在向投资者表明对未来发展的自信

但是,多元化仍然存在失败风险。

很明显一点,就是云南白药的销售费用自2016年销售费用突破30亿以来,一直维持在37亿以上规模,最高在2019年达到了41.56亿

不要说扣非净利润,就是现金流量净额,也是在2021年才算是覆盖住这一大笔费用项。

未来能否成功复制牙膏,再造第三增长曲线,仍需要较长时间来检验。

。声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

推荐内容

- 电动汽车制造商Fisker再次下调全年产量目标

- 11月新能源销量:大局已定,来年还有机会吗?

- 20多家欧洲企业代表来到金山这座千年古镇,收获了

- 售价12.67万元起吉利中国星智能双擎上市

- 车企官降、地方补贴接踵而至车市年终冲刺“以价换量

- 优质楼宇推介月|上报传悦坊

- Imec将硅异质结太阳能电池集成到曲面上

- 15万级家庭纯电SUV怎么选,奇瑞舒享家还是零跑

- 理想MEGA官图发布造型如高铁或售50万元以上

- 问界新M7上市25天大定破5万台,真能“遥遥领先

- 龙年压岁金上市首发交通银行精彩亮相2023钱博会

- 娃娃鱼前脸,AIONSMAX官图发布,设计越发简

- 长安引领年终购车热潮,至高直降30000元,买车

- 罗姆推出新型高功率120W激光二极管用于LiDA

- 60岁·40年·6所学校:一个退休教师的讲台不了

- 马恒达电动越野概念车:传奇迈向电动化

- 限时疯抢!超高人气!爆款小鹏G6、特斯拉Mode

- 19.99万就能买到四驱顶配?超混电驱奇骏自驾游

- 高通公司中国区董事长孟樸:5G+AI赋能千行百业

- 岚图汽车假期打卡,4S店实车体验,说走就走!

- 同年同月生,长安启源A07与比亚迪海豹DM-i,

- 带电带T又带锁,哈弗猛龙这波操作谁与争锋?

- 双节试驾岚图新free,全新的绝佳体验

- 为采购提供通路,为自有品牌建设赋能,盒马黑标店上

- 昊铂HT其艺术品级的质感和雕塑般将成为新中产理想

- 与时间赛跑,长城Hi4的诞生始末

- “零甲醛”认证不玩虚的,这家车企4款获得认证

- 魅族造车,是吉利给的勇气?

- 事关房企上交所重磅发声!

- “红宝太和胶囊”发力打造中医滋补国民品牌

- 一品红(300723.SZ)痛风创新药首次在港亮

- 智驾决战2024:激光雷达或成最大赢家

- 福特蒙迪欧大马力E-混动版上市,售18.98-2

- 三把锁+四驱,城市越野兼顾,坦克400Hi4-T

- HOTDOG与上航假期达成“元宇宙文旅战略合作”

- 2023款奥迪RS5上市,延续运动风,整体改动不

- 28.89万起售很贵?宝马X2如今停产在售,终端

- 宋L四驱版内饰官图,这国际范!这回没得吐槽比亚迪

- 打造出行时代全新利器,问界M5让出行更智能便捷

- 上交所举办房地产行业座谈会进一步推动沪市房企提升